Юридическим лицам надо учитывать изменения, произошедшие в правилах сдачи отчётности в 2018 году. Разработан информативный календарь бухгалтера, помогающий ориентироваться в графике предоставления документов в органы надзора. Удобнее готовить отчетность в 2018 году сроки сдачи, в таблице просматривая по мере необходимости. Пропустив сроки, юридическое лицо рискует быть подвергнутым штрафным санкциям. Пренебрежение своевременной сдачей отчётности может стать причиной блокировки расчётного счёта.

Когда сдавать отчёты в ФНС

Подготовка документации в ИФНС заключается в подготовке каждого из видов отчётов в нескольких вариантах, каждый из которых сдаётся в установленные сроки. Необходимо составить справку 2-НДФЛ за 2017 г. в трёх вариантах:

- когда отсутствует возможность удержания с доходов НДФЛ – до 1 марта;

- для всех видов выплачиваемых доходов – до 2 апреля;

- по итогам 2017 г. – 2.04.

Всем привет из 2020!

У нас принято заказывать правдивые отзывы в Reviewter

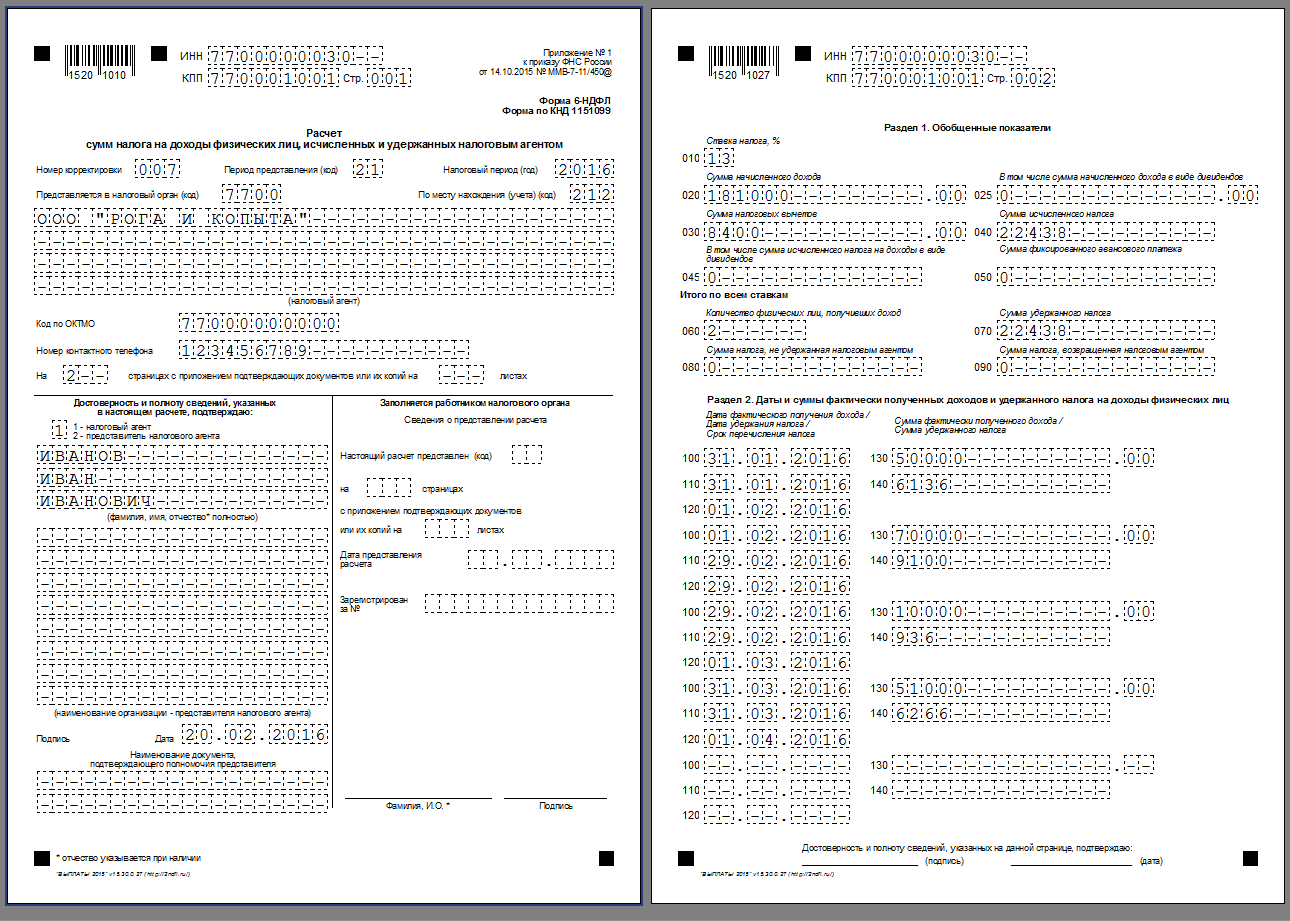

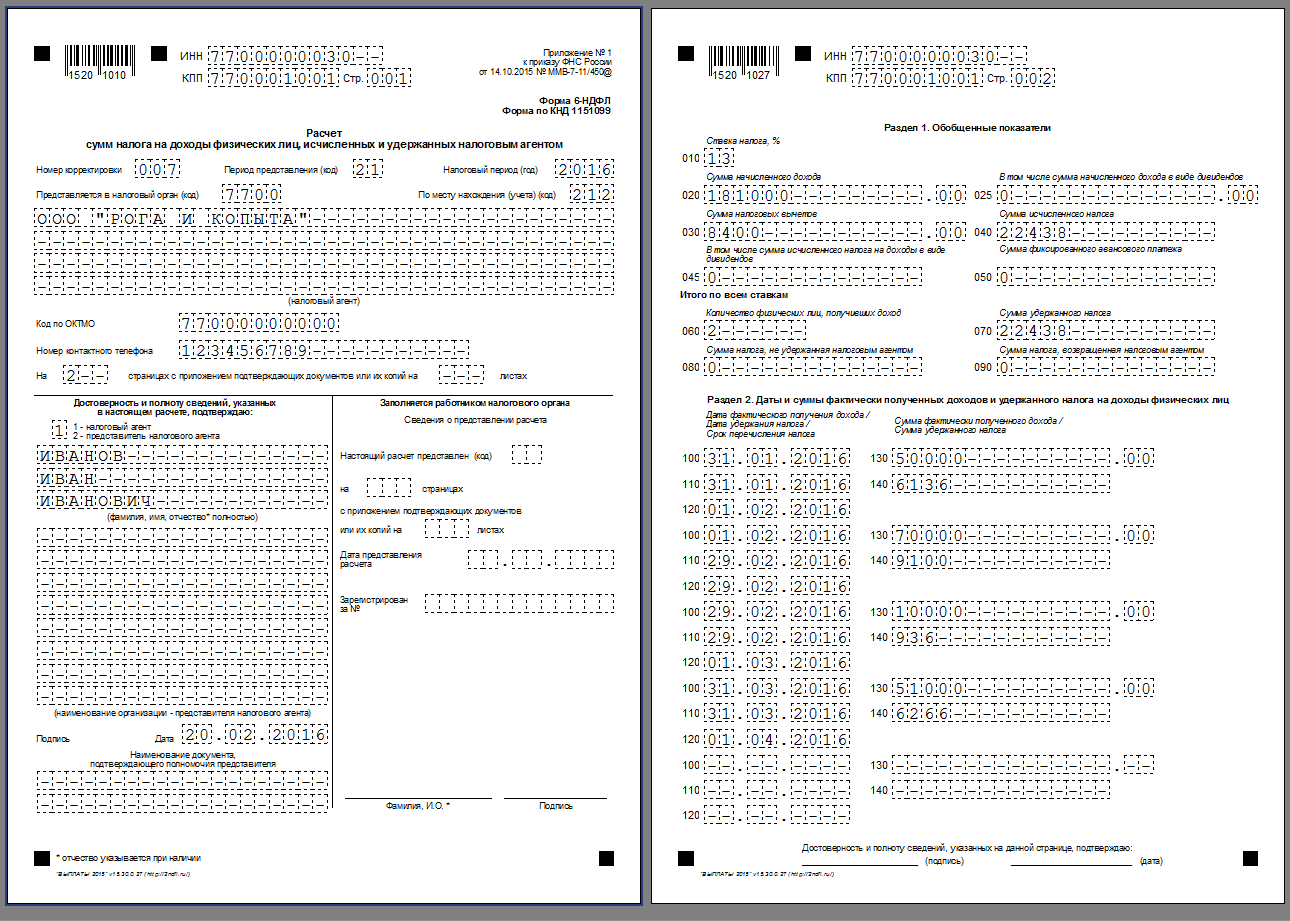

Требуется составить расчёт 6-НДФЛ за прошедший год, сдав его до 30.01, а также за первое полугодие текущего года и по итогам 9-ти месяцев, предоставив их до 31 декабря. Отдельно до 3 мая надо сдать 6-НДФЛ за первый квартал. Необходимо сделать расчёты, относящиеся к страховым взносам в 4-х вариантах:

- по итогам 2017 г. – до 28 марта;

- за первое полугодие – до 30 июля;

- за 9 месяцев – до 30.10;

- за первый квартал – 28.04 крайний срок.

Предусмотрена подготовка декларации, содержащей информацию о налогах на прибыль. Потребуется её составить юридическим лицам, сдающим отчётность ежеквартально. Декларация сдаётся ежемесячно до 28 числа за весь период, истекший с начала 2018 г. Например, за январь-февраль, январь-март и так далее. Налоговая декларация за 2017 г., при работе по УСН, предоставляется организациями до 2.04, а ИП до 3 мая.

Внимание! Налоговая декларация за IV квартал 2017 г. сдаётся до 22 января.

Занимаясь подготовкой отчетности в 2018 году сроки сдачи в таблице надо смотреть регулярно и тем, кто работает по ЕНВД. Документация предоставляется в надзирающие органы ежеквартально. Отчётность за I квартал ждут до 20 апреля, за II до 20.07, а за III до 22 октября. Декларацию по ЕСХН нужно сдать до 2.04, а вот по налогу, взимаемому с имущества юридических лиц до 30 марта. Отдельно готовятся авансовые расчёты, относящиеся к имущественным налогам организаций. Надо сдать документацию ща первый квартал до 3 мая, за первое полугодие до 30 июля, а по итогам 9-ти месяцев не позднее 30.10. Декларации по земельному и транспортному налогам за 2017 г., надо сдать до 1 февраля, но касается это только организаций.

Внимание! Документация по земельному налогу за первый квартал текущего года сдаётся до 20 апреля.

Требуется уделить внимание подготовке упрощённой единой декларации за I полугодие и 9 месяцев, сдав документы до 20.07 и 22.10 соответственно. Индивидуальным предпринимателям предписывается подготовить 3-НДФЛ до 3 мая, отчитавшись в декларации за прошедший год.

Сроки представления документации в ПФР и ФСС

Отчётность ждут не только в ИФНС, но и в ПФР, где предусмотрено предоставление трёх видов документации:

- СЗВ-М – ежемесячно до 15 числа. Исключение составляет март, июнь, когда крайний срок 16 числа и август с ноябрём, когда документы можно отправить в ПФР до 17;

- информация, касающаяся страхового стажа лиц со страховкой – надо представить отчёт за прошедший год до 1 марта;

- данные о страхователе, собираемые в ПФР с целью персонального учёта в формате ОДВ-1.

Надо позаботиться и сдаче 4-ФСС, но сроки в текущем году определяются способом, выбранным для предоставления расчётов. Если они подготовлены в электронном варианте, то за прошедший год, первый квартал, I полугодие и 9 месяцев их надо сдать до 25 января, апреля, июля и октября соответственно. Организациям, готовящим отчёты на техническом носителе информации, за прошедший год их надо предоставить до 22 января. Впоследствии, за первый квартал их будут ждать до 20.04, за I полугодие до 20.07, а за 9 месяцев до 22 октября.

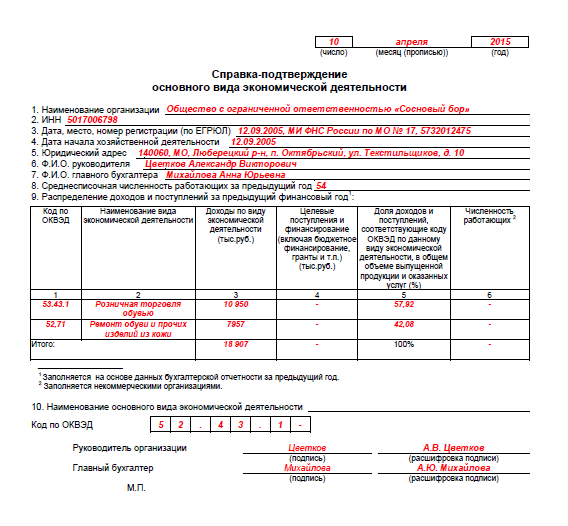

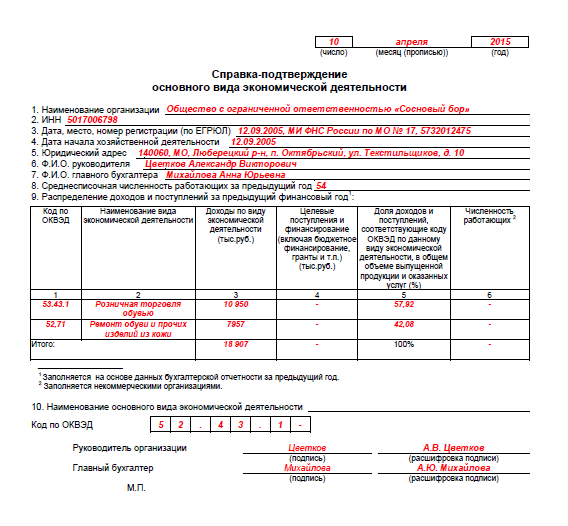

Внимание! Специально для ФСС надо подтвердить ключевой род детальности за прошедший год до 16 апреля.

Сроки и порядок предоставления бухгалтерской отчётности

Бухгалтерская отчетность в 2018 году по срокам сдачи в таблице претерпела изменения в сравнении с 2017 г. Документацию по итогам прошедшего года надо предоставить в налоговую службу не позже 31.03 в соответствии со статьёй 23 НК. Обязательный экземпляр предоставляется в статистическое отделение на основании закона № 402-ФЗ от 6.12.2011 г. Если крайний срок выпадает на выходной день, то нужно сдать документы в первый, следующим за ним, рабочий день.

Важно! 31.03.2018 выпадает на субботу, поэтому документы будут ждать в ИФНС до 2 апреля.

Штрафы, взыскиваемые за нарушение сроков

Пренебрежение указанными сроками приведёт к наложению штрафных санкций. Если юридическое лицо или ИП не вовремя сдадут декларацию по любому из налогов, то придётся дополнительно заплатить 5% от суммы подати за каждый месяц просрочки, независимо от того, полным он будет или нет. Предельно допустимое взыскание составляет 30% от суммы налога. Минимальные штрафные санкции не могут быть меньше 1000 рублей.

Отдельно облагают штрафами случаи просрочки представления декларации, содержащей расчёты, касающиеся налогов на прибыль. Одноразово взымается 200 рублей, такие же условия предусмотрены при просрочках, относящихся к авансовым платежам на имущественный налог для организаций.

Если вовремя не сдать отчетность в 2018 году по срокам сдачи в таблице, указанным точно, по справкам 2-НДФЛ, то за каждую из них придётся заплатить 200 рублей. Намного дороже обойдётся халатность при представлении расчётов по форме 6-НДФЛ. Если их не сдать вовремя, то за месяц просрочки, неважно полный или нет, придётся заплатить 1000 руб.

Организации, не успевшие сдать расчёты по страховым взносам, платят дополнительные 5% за истекшие 3 месяца, за неполный или, полный месяц в случае просрочки. Предельно допустимый штраф, взыскиваемый налоговыми органами, составляет 30% от предполагаемой к уплате суммы. Минимальный штраф составит 1000 рублей. Допущение просрочки при предоставлении сведений о застрахованных лицах по форме СЗВ-М и СЗВ-СТАЖ, приводит к наложению штрафа в размере 500 руб. за каждого человека. Основанием для этого служит закон № 27-ФЗ.

Внимание! Работодателям предписывается подготовить для ПФР обновлённый отчёт по итогам прошедшего года, содержащий сведения о трудовом стаже сотрудников. Документы готовятся в формате СЗВ-СТАЖ и сдаются не позднее 1 марта.

Занимаясь подготовкой бухгалтерской отчетности в 2018 году по срокам сдачи в таблице надо отслеживать, когда она должна быть предоставлена надзирающим органам, так как в противном случае предусмотрена административная ответственность. Законом предполагается взыскание штрафа 3000 – 5000 рублей в соответствии с положениями КоАП за непредставление документов в статистическое бюро. Штраф за отказ сдать отчётность в ИФНС не превышает 200 рублей за одну форму, включённую в состав документации.

Нарушение сроков при подготовке 4-ФСС грозит взысканием в размере 5% от общей суммы взносов за травматизм за каждый месяц просрочки. Предельно допустимый к взысканию штраф не превышает 30%. Минимальный размер взыскания 1 000 рублей.

Как сдавать отчетность в 2018 году по срокам сдачи в таблице

Подготовка и сдача отчётов в ИФНС, ПФР и ФСС осуществляется в электронном виде. Такие правила введены в 2014 г. и закреплены в НК РФ глава 21. Новое постановление обязывало налоговых агентов и налогоплательщиков готовить документы в электронном виде, независимо от штата сотрудников ИП или организации.

Интересный факт! Вплоть до 2014 г. отчёты в электронном формате готовили только ИП и юридические лица, имевшие штат, численностью больше 100 сотрудников. Прочие налогоплательщики и агенты, могли сдавать документы на техническом носителе информации. Предлагалось лично посещать офисы организаций или пользоваться услугами почты России.

Готовя отчетность в 2018 году по срокам сдачи в таблице надо отслеживать крайние числа предоставления документации в электронной форме во избежание наложения штрафов. Касается это и расчётов, содержащих информацию о страховых взносах, разрабатываемых для ФНС. Начиная с 2017 г. страхователям со штатом, включающим больше 26 сотрудников, предписано готовить документы в электронном виде.

Внимание! Критерии, служащие мерилом того, в каком формате представлять документы, не относятся к бухгалтерской отчётности, касающейся баланса и сопутствующих, ему приложений.

Как получить электронную подпись

Большинство организаций и ИП обязаны сдавать отчёты в электронном виде. Официальный сайт ИФНС предлагает плательщикам и агентам воспользоваться специальным сервисом. Представить документы таким способом, можно предварительно купив электронную подпись, воспользовавшись услугами удостоверяющего центра. Сдать отчётность через сервис nalog.ru можно придерживаясь следующих правил:

- Требуется идентификатор абонента – надо пройти регистрацию в онлайн-сервисе ИРУД.

- Необходимо купить за 2 500 рублей электронную подпись.

Порядок получения подписи, заключается в заполнении заявки на официальном сайте удостоверяющего центра, прошедшего процедуру аккредитации. Потребуется оплатить счёт и представить требуемые документы администрации организации. Юридическое лицо или ИП получат ключ подписи и сертификат. Подпись выполнит функцию идентификатора личности, и без неё контролирующие органы не будут принимать документы к рассмотрению. Электронная подпись нужна следующим категориям плательщиков:

- юридические лица, выплачивающие НДС;

- организации, сдающие отчётность в ФНС с численностью штата свыше 100 сотрудников;

- компании, занимающиеся подготовкой справок НДФЛ, 4-ФСС и отчётов в ПФР, а также сбором данных о размерах доходов физ. лиц, располагающие штатом больше 25 сотрудников.

Подпись используется на протяжении срока действия сертификата, выдаваемого на 1 год. Закон №63-ФЗ предполагает создание 3-х видов подписей:

- квалифицированная усиленная подпись – применяются средства криптографии, прошедшие процедуру утверждения в ФСБ. Право предоставлять такую подпись, имеет только центр, получивший аккредитацию Министерства коммуникаций и связи;

- простая – формируется посредством кодов, паролей и современных методов шифрования;

- неквалифицированная усиленная – используются усложнённые средства криптографии, обеспечивающие идентификацию персоны и контроль над неизменностью данных, внесённых в отчёт.

Использование электронной подписи позволит плательщику выполнять большой перечень действий:

- отправлять декларации;

- подавать заявления с просьбой вернуть или зачесть перечисленные средства;

- полноценно пользоваться личным кабинетом ФНС на официальном сайте ведомства.

Юридические лица, пользуясь подписью, могут получать информацию о налогах, которые им начислены, сверять данные о переплатах и недоимках, отправлять в ФНС запросы консультироваться по интересующим вопросам.

Чтобы сдать отчетность в 2018 году по срокам сдачи в таблице, надо подготовить документы для получения электронной подписи:

- паспорт;

- доверенности – нужно несколько типов доверенностей, подтверждающих право выступать в качестве владельца сертификата, если им пользуется не глава, а сотрудник компании, получать материальные и товарные ценности, подавать документы и получать сертификаты;

- СНИЛС лица, которое будет владельцем сертификата – достаточно копии.

Используя сервис ФНС, надо скачивать приложения и программы на ПК и ознакомиться с инструкциями по их использованию. Соблюдение сроков при представлении документов в надзирающие органы избавит от проблем, сопряжённых с выплатой штрафов и блокировкой расчётных счетов. Рекомендуется использовать официальный сервис налоговой службы, избегая посреднических услуг.

Поможем укрепить репутацию

Клиенты оценят сильные стороны вашего бизнеса